Amazon se ha convertido en una de las principales plataformas para vendedores de comercio electrónico en los últimos años.

La empresa ha ampliado enormemente los servicios para vendedores en un esfuerzo por atraer vendedores de otras plataformas y cuenta con nuevas herramientas especiales que facilitan mucho a los vendedores el seguimiento y la gestión de sus impuestos. En este informe especial, explicaremos todo lo que necesita saber sobre Amazon y los impuestos, así que permanezca atento para aprender todo sobre los impuestos sobre las ventas de Amazon.

Amazonas e impuestos

Casi todas las compras en línea vienen con impuestos en estos días, y los vendedores que no cobran ni pagan impuestos pueden meterse en problemas legales. Afortunadamente, las principales plataformas facilitan a los vendedores el manejo de los impuestos locales sobre las ventas.

El cobro automático de Amazon hace que el proceso de impuestos sobre las ventas sea mucho más fácil para los vendedores, pero ese no es el final de sus responsabilidades fiscales. También debe pagar impuestos regulares sobre sus ingresos de la plataforma.

Así es como funciona el proceso de impuestos sobre las ventas en Amazon:

- Cada vez que un cliente realiza una compra, Amazon calcula automáticamente el impuesto sobre las ventas necesario en función de la ubicación del cliente y la naturaleza del producto que se vende. Este cálculo se produce en tiempo real durante el proceso de pago.

- Después de cobrar el impuesto sobre las ventas al cliente, Amazon administra los fondos en una cuenta separada de la cuenta del vendedor hasta que llega el momento de remitir los impuestos recaudados.

- Amazon se hace cargo rápidamente de las remesas iniciando el proceso de pago a las autoridades correspondientes según el programa de impuestos sobre las ventas decidido. Las pautas y la frecuencia de este proceso varían mucho según las políticas impositivas del estado específico, a las que Amazon se adhiere estrictamente.

- Además, Amazon proporciona informes detallados a los vendedores, que describen todas las transacciones, junto con el impuesto sobre las ventas recaudado. Esta documentación completa ayuda a los vendedores en sus prácticas de registros financieros y fiscales, garantizando la precisión y el cumplimiento de las leyes fiscales.

- Por último, si Amazon tiene un almacén o cualquier otra forma de presencia comercial en un estado en particular, cumple con las leyes de impuestos sobre las ventas del estado y recauda los impuestos en consecuencia. Esto también se conoce como leyes tributarias nexus y varía según las pautas tributarias de cada estado.

Impuesto sobre la renta de los vendedores de Amazon

Cuando ganas dinero en Amazon, tienes que pagar impuestos por ello. Los contribuyentes estadounidenses son responsables de pagar el impuesto sobre la renta sobre sus ganancias, y los ingresos de Amazon no son una excepción. Sus ganancias de Amazon se calcularán en su declaración de impuestos personal, y su tasa impositiva dependerá de su categoría impositiva.

Debe pagar impuestos sobre sus ingresos, pero eso no significa necesariamente que recibirá un Formulario 1099 de Amazon. El IRS considera a Amazon como un procesador de pagos, por lo que no tiene que emitir formularios 1099 por cada dólar ganado en su plataforma. En cambio, Amazon solo emite un formulario 1099-K para vendedores con más de $20,000 en ventas y más de 200 transacciones en la plataforma.

Muchos vendedores más pequeños no cumplirán con el umbral del formulario 1099-K, pero eso no significa que usted esté libre de impuestos sobre la renta. Aún necesita declarar y pagar impuestos con precisión sobre sus ingresos, o podría enfrentar sanciones y multas del IRS. No asuma que no necesita presentar la solicitud si no ha recibido un formulario 1099-K.

Impuesto sobre las ventas Nexus y Amazon

Un 'nexo de impuesto sobre las ventas' puede parecer complejo, pero en términos simples, es el vínculo que su empresa tiene con un estado debido a actividades específicas que realiza. Si un estado considera que una de sus actividades comerciales crea un nexo, debe recaudar y remitir los impuestos sobre las ventas para ese estado.

Sorprendentemente, lo que constituye el nexo puede difieren entre estados. Por ejemplo, tener una tienda física en Illinois, una oficina en Texas y un almacén en Nueva Jersey vincula su negocio con esos estados específicos, creando un nexo de impuestos sobre las ventas.

Pasando a Amazon, un error cometido por muchos es suponer que Amazon solo recauda impuestos sobre las ventas que ejecutan directamente. Debido a la Leyes de facilitadores del mercado, Amazon también recauda impuestos sobre las ventas en nombre de terceros minoristas en ciertos estados. Este fallo significa que los vendedores de todos los estados ahora pueden vender artículos en Amazon sin pagar directamente a su estado.

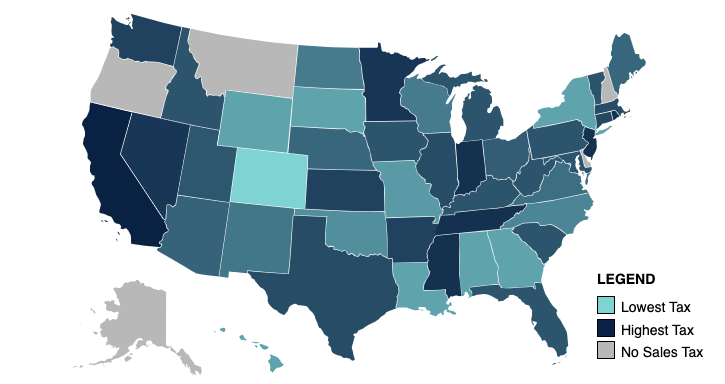

Puede consultar sitios gubernamentales como Tax-Rates.org para explorar el impuesto sobre las ventas estatal estándar para cada estado. En particular, algunos estados como California, Indiana, Nueva Jersey y Rhode Island tienen tasas impositivas del 7% o más. Por el contrario, estados como Carolina del Norte, Alabama, Virginia y Colorado tienen tasas impositivas del 4% o menos.

Cada transacción incluye automáticamente la tarifa correcta para el estado respectivo, y el comprador cubre el impuesto calculado por Amazon. Esto significa que no tienes que preocuparte por los impuestos; se cuida cuando vendes productos.

Impuesto sobre el trabajo por cuenta propia

Si es un vendedor profesional del mercado en Amazon, probablemente deba pagar impuestos de trabajo por cuenta propia sobre sus ventas brutas de Amazon. Cualquiera que gane más de $1,000 en la plataforma es responsable de pagar los impuestos sobre el trabajo por cuenta propia, independientemente de si recibe o no un formulario 1099-K.

Impuestos sobre el trabajo por cuenta propia normalmente cuesta el 15.3% de sus ingresos totales, y lo mismo ocurre con Amazon. Estos impuestos cubren el costo de los impuestos del Seguro Social y Medicare, que se deducirían de su cheque de pago si fuera un empleado de W2. Sin embargo, dado que Amazon le paga directamente sin que se deduzcan los impuestos sobre la nómina de sus cheques, debe pagar impuestos sobre el trabajo por cuenta propia para cubrir la parte de estos impuestos del empleado y del empleador.

Las empresas en línea con ganancias superiores a $ 1,000 deben declarar sus ganancias de Amazon en sus declaraciones de impuestos personales si la empresa opera a través de una propiedad única o una entidad de transferencia.

Exenciones de impuestos sobre las ventas

Programa de exención de impuestos de Amazon (ATEP) está disponible para ciertos tipos de negocios que califican y la opción crea algunas consideraciones adicionales para su negocio de ventas en línea. ATEP permite a los vendedores dar permiso a Amazon para gestionar automáticamente las exenciones de impuestos sobre las ventas para los compradores a través de su cuenta de vendedor.

Los estados ofrecen exenciones de impuestos sobre las ventas por una amplia variedad de razones, pero algunos ejemplos de organizaciones comunes exentas de impuestos sobre las ventas incluyen organizaciones benéficas, organizaciones religiosas y escuelas.

Si su organización se encuentra en una de estas categorías, podría calificar para una exención de impuestos sobre las ventas en su estado.

Como vendedor remoto, podría tener complicaciones si sus compradores entran en la categoría de exención de impuestos.

El sistema ATEP de Amazon hace que el cumplimiento sea mucho más seguro. El manejo automático de la plataforma también incluye la recopilación de documentación de exención del comprador por pedido, lo que garantiza que cada transacción se verifique como exenta de impuestos sobre las ventas.

Puede optar por participar en el programa a través de su panel de configuración de impuestos de Amazon.

Códigos de exención de impuestos para Amazon

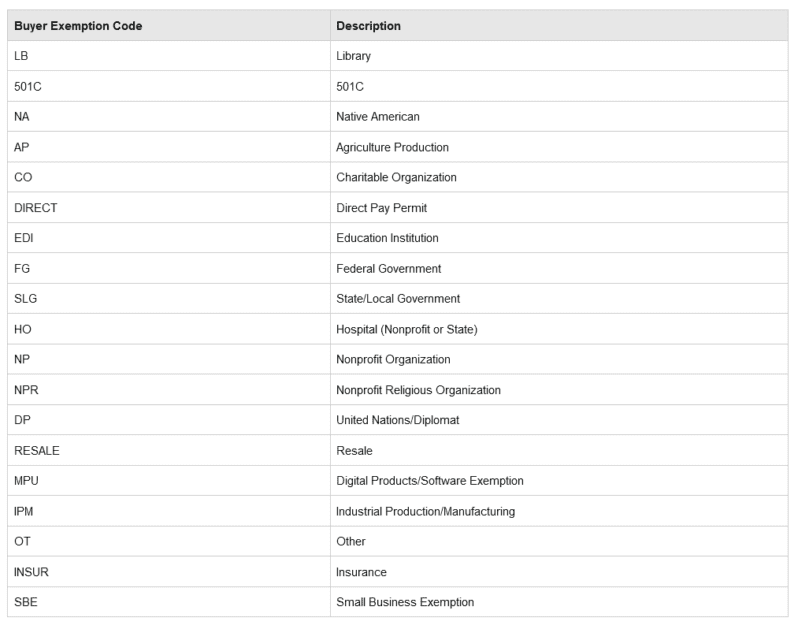

Si ha vendido a compradores exentos de impuestos en el pasado, es posible que se pregunte acerca de los códigos que figuran en su informe de impuestos sobre las ventas.

Cada código representa una clasificación diferente de negocios que califican para exenciones de impuestos sobre las ventas en sus pedidos. Saber lo que significan estos códigos podría llevarlo a obtener información adicional sobre sus números de ventas y la demografía de sus clientes.

Puede usar esta tabla que muestra cada código de exención de comprador de Amazon y su designación correspondiente para descifrar las etiquetas que ve en su informe:

Como puede ver, hay muchos tipos de organizaciones que pueden calificar para el estado de exención de impuestos en Amazon. Muchas organizaciones en estas categorías podrían tener grandes presupuestos de gastos que podrían convertirlas en excelentes clientes para su negocio, por lo que vale la pena estar atento a estos códigos.

Como puede ver, hay muchos tipos de organizaciones que pueden calificar para el estado de exención de impuestos en Amazon. Muchas organizaciones en estas categorías podrían tener grandes presupuestos de gastos que podrían convertirlas en excelentes clientes para su negocio, por lo que vale la pena estar atento a estos códigos.

Deducciones fiscales comunes

Los propietarios de pequeñas empresas pueden reducir su obligación tributaria general al rastrear y declarar sus gastos comerciales. Puede deducir estos costos de su ingreso bruto ajustado para reducir su ingreso imponible de vendedor de Amazon.

An Vendedor de Amazon o el vendedor de Amazon FBA generalmente puede cancelar gastos como estos:

- Publicidad

- Gastos de oficina en casa

- Merchandising

- Contratistas

- Material de oficina

- Tarifas de transacción

- Costos de envío

- Software

- Internet

- Y mucho más.

Puede informar estas deducciones cuando inicie sesión para declarar impuestos al final del año. Sus bienes vendidos seguirán siendo los mismos, pero las deducciones pueden reducir en gran medida su ganancia imponible.

Auditorías y Sanciones por Incumplimiento

Es importante mencionar que, en serio, no querrás meterte con Amazon cuando se trata de impuestos sobre las ventas.

Imagina que eres un Vendedor de Amazon que ha sido un poco laxo con el impuesto sobre las ventas. De repente, estás siendo auditado. Suena aterrador, ¿no?

Las auditorías suelen aparecer cuando un estado detecta algo sospechoso o cuando las ganancias declaradas no coinciden con las ventas. En una auditoría, el estado examina todo de cerca: sus extractos bancarios, recibos de ventas y facturas.

Seamos honestos, a nadie le gusta que lo auditen. Es estresante y bastante intenso. El estado puede incluso solicitar ver sus finanzas desde hace años, incluso hasta una década.

Si parece que deliberada o descuidadamente se ha saltado el impuesto sobre las ventas, las consecuencias pueden ser graves. Las sanciones varían según el estado, pero se trata de multas elevadas e intereses sobre la suma impaga. Y en algunas situaciones extremas, cargos penales.

Pero antes de que entre en pánico, recuerde que esta es una llamada de atención sobre la importancia de seguir las reglas del impuesto sobre las ventas de Amazon. Manténgase al tanto y su empresa podrá evitar las auditorías.

Ventas Internacionales e IVA en Amazon

Si estás dirigiendo tus productos o servicios hacia mercados internacionales en Amazon, es crucial entender el concepto de IVA (Impuesto al Valor Agregado). Si bien el impuesto sobre las ventas es la principal preocupación para los vendedores dentro de los Estados Unidos, el IVA es el equivalente para las transacciones dentro de la Unión Europea. El tipo estándar actual del IVA varía en toda la UE, pero generalmente oscila entre el 17% y el 27%.

Continuando, Amazon ofrece un servicio de cálculo del IVA. Esta herramienta calcula el IVA que los clientes deben pagar, en su nombre, en función de la información que usted proporciona en su configuración de IVA. Está diseñado para facilitar sus procesos de comercio internacional, manteniendo el cumplimiento de su negocio y quitándole de encima una de las muchas tareas impositivas. Pero, como todas las herramientas, depende de la precisión de la información que usted proporciona.

Ahora quizás te preguntes: “¿Cómo recauda Amazon el IVA??” Este es el trato: una vez que se haya registrado para el IVA en los países donde tiene inventario, deberá cobrar el IVA sobre sus ventas. Amazon no recauda automáticamente el IVA en tu nombre a menos que estés en los "Servicios de cálculo del IVA" en tu configuración. Esta función, cuando está habilitada, aplica automáticamente el IVA a sus listados de productos y emite facturas con IVA en su nombre.

Consejos para gestionar los impuestos sobre las ventas de Amazon

Navegar por el laberinto de los impuestos sobre las ventas de Amazon puede ser una tarea desalentadora, especialmente cuando vende en varios estados. Cada estado tiene sus propias reglas y tarifas, lo que somete su negocio a diferentes parámetros impositivos. Entonces, ¿cómo se puede simplificar este ámbito aparentemente complejo?

En primer lugar, es fundamental comprender su Nexus, esencialmente dónde tiene presencia física, ya que dicta dónde debe recaudar el impuesto sobre las ventas. Múltiples factores, incluida su ubicación física, almacén, presencia de empleados y dónde se almacenan sus productos, pueden establecer un Nexo. Ahora, analicemos algunos y las mejores prácticas sobre la gestión eficaz de los impuestos sobre las ventas de Amazon:

- Automatizar cálculos de impuestos: Dada la variabilidad de las tasas impositivas entre los diferentes estados, los cálculos manuales pueden dejar lugar a posibles errores. Invertir en un software de impuestos sobre las ventas de calidad puede automatizar estos cálculos, ahorrándole tiempo y dolores de cabeza.

- Regístrese para obtener un permiso de impuesto sobre las ventas: Antes de cobrar cualquier impuesto sobre las ventas, deberá registrarse para obtener un permiso de impuestos sobre las ventas en los respectivos estados donde tenga un Nexus. Recuerde, recaudar impuestos sobre las ventas sin un permiso es ilegal en muchas jurisdicciones.

- Revisa con frecuencia tu Nexus: Los factores que establecen un Nexus pueden cambiar con el tiempo. Una nueva ubicación de empleado o un almacén adicional pueden crear un Nexus en un nuevo estado. Por lo tanto, es recomendable reevaluar periódicamente su Nexus y realizar las modificaciones necesarias en su configuración de recaudación de impuestos.

- Mantente informado: Las leyes fiscales no son estáticas; cambian periódicamente. Estar atento a las últimas enmiendas y proyectos de ley tributarios puede ayudarlo a cumplir y evitar sanciones fiscales imprevistas.

Manejar los impuestos sobre las ventas de Amazon no tiene por qué ser una batalla cuesta arriba. Con la comprensión adecuada y las herramientas a su disposición, estará bien equipado para gestionar cualquier complejidad relacionada con los impuestos que surja, y al mismo tiempo cumplir plenamente con las leyes estatales. Se trata de ser proactivo, comprender sus obligaciones y aprovechar los recursos disponibles para facilitar la recaudación de impuestos.

Preguntas Frecuentes

Los impuestos son parte de cada negocio, incluso el comercio electrónico

Ya sea que esté tratando de mantenerse al tanto de los impuestos sobre las ventas de Amazon o considerando sus implicaciones para sus ventas en línea y su modelo de negocio, una cosa es segura: no puede escapar de ellos. Si la temporada de impuestos le da vueltas la cabeza, no está solo. El equipo de profesionales de TaxHack ofrece a los lectores de directores ejecutivos de comercio electrónico una sesión de estrategia gratuita para asegurarse de cumplir con todas las leyes fiscales locales, estatales y federales mientras aumenta sus ventas en línea.